Hi,

我是Justin,这是我的个人理财实践第二篇,上一篇开头提到我的投资期限是5年以上,但其实我个人真实的想法是:投资期限应该是一辈子,只要我还活着,就需要给自己理财。

那么为什么我写出来“5年”这个时间窗口呢?

P.S. 本系列引述的书籍列表可参考《个人理财实践》第一篇底部。

P.P.S. 本系列提到的资产大类有多种持有方式,比如股票类资产,炒个股只是其中一种,而且如果不是专门的金融从业人员,不了解风险,不建议把核心资产放在由自己挑选的个股组合里。

P.P.P.S. 保命声明:本人只是个普通的互联网民工,没有金融背景,此系列文章只是本人阅读学习后的实践笔记,绝非暴富指南。投资需要根据每个人的具体需求来定,因此请勿将本系列作为投资建议使用。

1. 长期来看,股票类资产的回报率是最高的

牛市期间不乏“短线操作”的“股神”,噼里啪啦短短几天多次买入卖出,然后发个“+200%”的截图,也时常听到有人说某某某“赚了N百万”准备辞职之类。但熊市期间这些“股神”似乎就集体消失了?

短线操作的问题在于高昂的交易成本与股市短期内的不可预测性。

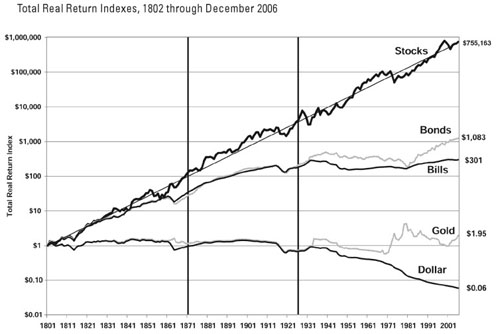

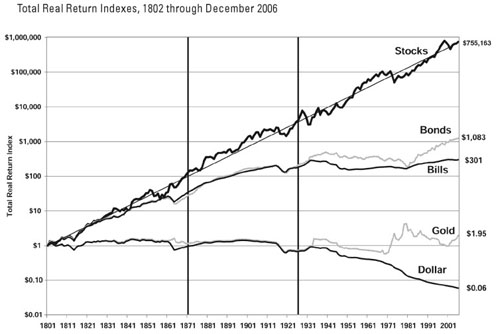

我读到的书基本都引述了宾夕法尼亚大学沃顿商学院的杰里米·西格尔(Jeremy J. Siegel)教授对美国金融资产从1802年到2008年的的研究成果基本上被上述所有作品引用,大意是:长期来看,股票在各大类资产中的回报是最高的。

图中几个资产大类分别是:股票、债券、短期国库债、黄金、美元。

因此,我的理财组合里需要长期持有股票类资产,不做短线操作。所谓的“短线操作高手”,除非能每一次操作都押中,且收获足够的回报(以抵消高昂的交易费用),否则跟赌博无异。

退一步讲,即便有人运气特别好,一次操作“赚了N百万”,那么接下来呢?他要继续参与赌博,还是金盆洗手呢?即便他彻底洗手,那长期管理自己的资产总是要的吧,如果全部投货币基金连通胀都跑不过。

2. 市场周期,均值回归

股市短期内无法预测,但长期来看回报是最高的,而且市场往往有很少的几个瞬间可以赚钱,概率小得跟被闪电劈中差不多。

巴菲特说“闪电劈下来的时候,你一定要在现场”。怎么保证我们一直在现场呢?最好的策略当然是永远不离开,一直持有股票类资产。为什么?

《共同基金常识》引述了园丁强斯与总统对话的小故事:

强斯是一个富人家里的园丁,平时除了看电视就是打理花园。有一天他难得出门就被车撞了,车的主人是总统顾问。总统到顾问家时正好强斯也在那里养病,当时经济形势不佳,美国股市濒临崩溃,总统就问他说对当前的经济形势有什么看法。

强斯说:“在花园里,草木生长顺应季节,有春夏,也有秋冬,然后又是春夏,只要草木的根基未受损伤,它们就可以顺利生长。”

总统非常高兴:“我必须承认,这是很长时间以来我听到最令人振奋和乐观的看法。“我们中的很多人忘记了自然界与人类社会的相通之处。正如自然界一样,从长期来看,我们的经济体系保持着稳定和理性,这就是我们不必害怕自然规律的原因……我们坦然迎接不可避免的季节更替,却为经济的周期变动而烦恼,我们是多么愚蠢啊!”

总统说的周期变动就是股市中的市场周期,从历史数据来看,市场具有牛熊转换的周期,牛市不会一直上涨,涨到了头就会转跌变成熊市,熊市也不会一直下跌,跌到谷底就会回归上涨。

实践“价值投资”一派的投资人也相信股市有内在价值,虽然短期内股市会波动,但是长期来看,会出现均值回归现象:过高或过低的定价最终会以很高的概率向价值中枢回归。

基于此,我们在牛市大涨的时候要警惕狂喜情绪,适时卖出,在熊市下跌时要抓住悲观机遇,便宜买入。因为我们一直在场,所以不会错过上涨的机会,同时也需要体会下跌时的痛苦。只有认识到市场周期,相信均值回归,才能做到在熊市买入,耐心等待春暖花开的到来。

大约六、七年前我跟朋友聊天的时候,提到加密货币的未来,提到股市的未来。当时恰逢牛市,手里的个股都在涨,我的朋友问题:“你知道市场是有周期的吧?”我还真不知道,问:“周期是啥?”但我们很快就聊别的了。如果我当时能好好学习下市场周期相关的概念,也许在经历我的第一个牛熊转换的时候我能少交点学费呢?😂

3. “长期”到底有多长?

因为股票类资产的回报率高,所以我们要持有,因为牛熊转换时间可能会很长,所以我们要长期持有。那么“长期”到底有多长?

因人而异,对我来说,我觉得是一辈子,也即普通人的预期寿命,中国的数据是77.93岁。但更具普适性的期限,我觉得可以参考有知有行的长钱计划,把这笔设定为“5年以上用不到的钱”。因为根据历史数据,股市一次牛熊差不多就是3-5年的时间。这里再次强烈推荐且慢的“四笔钱”,非常亲民好懂,永远不要把“计划3年内要用的钱(比如买房)”投入股市,投资理财不是赌博。

这样我们又多了一个问题:如果我把钱全部投入股票类资产(我个人会通过指数基金持有,而不是自己选择个股,后续会解释),那么我应该给它分配多高的比例呢?这点我们留到“资产配置”来聊。

有知有行设定的5年是考虑了大众比较好接受的时间,不太短也不太长。不过5年之后又是下一个5年,一直重复这个过程最终也是一辈子。一辈子很长,我们有好几十年的时间可以去积累和布局,等待春暖花开的时候到来;一辈子又很短,我们只剩下不多的时间去陪伴家人,去享受生活,做自己真正想做的事情。

4. 理财的最终目标就是无需理财

虽然不是所有人都能像“也谈钱”一样,赚够500万本金然后宣布FIRE(财务自由,提早退休,Financial Independence, Retire Early),但是至少我们可以像《你当像鸟飞往你的山》(Educated)的作者塔拉·韦斯特弗(Tara Westover)一样,在第一次收到主教帮她申请的助学金之后,她想:

我的银行账户里有一千美元。光是想想就觉得奇怪,更别提说出来了。一千美元,额外的,而且是我不迫切需要的。我花了几星期才接受这个事实,这时我才开始体会到金钱的最大优势:考虑金钱以外的事情的能力。

如果把“理财”的时间维度拉长到一辈子,那么“理财”肯定不是为了“赚大钱”而理,学习“理财”最终就是为了不用“理财”。这点跟“也谈钱”的“FIRE”,有知有行的“睡得着”是类似的。

同时,对于年轻人来说,也不要过分关注“金融类资产”,人的时间精力有限,投资自己的“非金融类资产”,比如你的职业技能,兴趣爱好,拓展社交,陪伴家人,这些“非金融类资产”往往会带来无法预想的收获。而且,一个人好好努力赚钱,积累本金,要比不分昼夜盯盘,指望“股运”降临靠谱得多了。

台湾的Winnie写了一本书《不上班也有钱》,讲述她和丈夫老J两人,如何从普普通通甚至毫无经验的求职者开始,努力工作,通过极简生活,一步步存钱理财,达到他们两人心目中的“财务自由”,然后开始环游世界。

B站有对年轻的Up主夫妻,他们希望通过工作积累到380万人民币的本金,然后辞职。他们每个月都在B站发布他们的理财和收支状况。

我想起以前考驾照的时候,不仅教练态度很差,教的都是死记硬背的东西,没有理论,感觉要考过挺难的。后来我给自己一个心理暗示:路上这么多人开车开得好好的呢,如果大家都行,我肯定也行!

这两天我看到知乎和App Store Today都贴出来“年轻人攒钱”的话题,感觉现在的年轻人真的太棒了,这么早就有理财意识。希望各位读者朋友都能顺利理财,把宝贵的时间精力用在自己真正热爱的事情上。

参考资料

The post 个人理财实践02: 投资是一件长期的事 first appeared on 枫言枫语.

Hi,

我是Justin,这是我的个人理财实践第二篇,上一篇开头提到我的投资期限是5年以上,但其实我个人真实的想法是:投资期限应该是一辈子,只要我还活着,就需要给自己理财。

那么为什么我写出来“5年”这个时间窗口呢?

P.S. 本系列引述的书籍列表可参考《个人理财实践》第一篇底部。

P.P.S. 本系列提到的资产大类有多种持有方式,比如股票类资产,炒个股只是其中一种,而且如果不是专门的金融从业人员,不了解风险,不建议把核心资产放在由自己挑选的个股组合里。

P.P.P.S. 保命声明:本人只是个普通的互联网民工,没有金融背景,此系列文章只是本人阅读学习后的实践笔记,绝非暴富指南。投资需要根据每个人的具体需求来定,因此请勿将本系列作为投资建议使用。

1. 长期来看,股票类资产的回报率是最高的

牛市期间不乏“短线操作”的“股神”,噼里啪啦短短几天多次买入卖出,然后发个“+200%”的截图,也时常听到有人说某某某“赚了N百万”准备辞职之类。但熊市期间这些“股神”似乎就集体消失了?

短线操作的问题在于高昂的交易成本与股市短期内的不可预测性。

我读到的书基本都引述了宾夕法尼亚大学沃顿商学院的杰里米·西格尔(Jeremy J. Siegel)教授对美国金融资产从1802年到2008年的的研究成果基本上被上述所有作品引用,大意是:长期来看,股票在各大类资产中的回报是最高的。

图中几个资产大类分别是:股票、债券、短期国库债、黄金、美元。

因此,我的理财组合里需要长期持有股票类资产,不做短线操作。所谓的“短线操作高手”,除非能每一次操作都押中,且收获足够的回报(以抵消高昂的交易费用),否则跟赌博无异。

退一步讲,即便有人运气特别好,一次操作“赚了N百万”,那么接下来呢?他要继续参与赌博,还是金盆洗手呢?即便他彻底洗手,那长期管理自己的资产总是要的吧,如果全部投货币基金连通胀都跑不过。

2. 市场周期,均值回归

股市短期内无法预测,但长期来看回报是最高的,而且市场往往有很少的几个瞬间可以赚钱,概率小得跟被闪电劈中差不多。

巴菲特说“闪电劈下来的时候,你一定要在现场”。怎么保证我们一直在现场呢?最好的策略当然是永远不离开,一直持有股票类资产。为什么?

《共同基金常识》引述了园丁强斯与总统对话的小故事:

强斯是一个富人家里的园丁,平时除了看电视就是打理花园。有一天他难得出门就被车撞了,车的主人是总统顾问。总统到顾问家时正好强斯也在那里养病,当时经济形势不佳,美国股市濒临崩溃,总统就问他说对当前的经济形势有什么看法。

强斯说:“在花园里,草木生长顺应季节,有春夏,也有秋冬,然后又是春夏,只要草木的根基未受损伤,它们就可以顺利生长。”

总统非常高兴:“我必须承认,这是很长时间以来我听到最令人振奋和乐观的看法。“我们中的很多人忘记了自然界与人类社会的相通之处。正如自然界一样,从长期来看,我们的经济体系保持着稳定和理性,这就是我们不必害怕自然规律的原因……我们坦然迎接不可避免的季节更替,却为经济的周期变动而烦恼,我们是多么愚蠢啊!”

总统说的周期变动就是股市中的市场周期,从历史数据来看,市场具有牛熊转换的周期,牛市不会一直上涨,涨到了头就会转跌变成熊市,熊市也不会一直下跌,跌到谷底就会回归上涨。

实践“价值投资”一派的投资人也相信股市有内在价值,虽然短期内股市会波动,但是长期来看,会出现均值回归现象:过高或过低的定价最终会以很高的概率向价值中枢回归。

基于此,我们在牛市大涨的时候要警惕狂喜情绪,适时卖出,在熊市下跌时要抓住悲观机遇,便宜买入。因为我们一直在场,所以不会错过上涨的机会,同时也需要体会下跌时的痛苦。只有认识到市场周期,相信均值回归,才能做到在熊市买入,耐心等待春暖花开的到来。

大约六、七年前我跟朋友聊天的时候,提到加密货币的未来,提到股市的未来。当时恰逢牛市,手里的个股都在涨,我的朋友问题:“你知道市场是有周期的吧?”我还真不知道,问:“周期是啥?”但我们很快就聊别的了。如果我当时能好好学习下市场周期相关的概念,也许在经历我的第一个牛熊转换的时候我能少交点学费呢?😂

3. “长期”到底有多长?

因为股票类资产的回报率高,所以我们要持有,因为牛熊转换时间可能会很长,所以我们要长期持有。那么“长期”到底有多长?

因人而异,对我来说,我觉得是一辈子,也即普通人的预期寿命,中国的数据是77.93岁。但更具普适性的期限,我觉得可以参考有知有行的长钱计划,把这笔设定为“5年以上用不到的钱”。因为根据历史数据,股市一次牛熊差不多就是3-5年的时间。这里再次强烈推荐且慢的“四笔钱”,非常亲民好懂,永远不要把“计划3年内要用的钱(比如买房)”投入股市,投资理财不是赌博。

这样我们又多了一个问题:如果我把钱全部投入股票类资产(我个人会通过指数基金持有,而不是自己选择个股,后续会解释),那么我应该给它分配多高的比例呢?这点我们留到“资产配置”来聊。

有知有行设定的5年是考虑了大众比较好接受的时间,不太短也不太长。不过5年之后又是下一个5年,一直重复这个过程最终也是一辈子。一辈子很长,我们有好几十年的时间可以去积累和布局,等待春暖花开的时候到来;一辈子又很短,我们只剩下不多的时间去陪伴家人,去享受生活,做自己真正想做的事情。

4. 理财的最终目标就是无需理财

虽然不是所有人都能像“也谈钱”一样,赚够500万本金然后宣布FIRE(财务自由,提早退休,Financial Independence, Retire Early),但是至少我们可以像《你当像鸟飞往你的山》(Educated)的作者塔拉·韦斯特弗(Tara Westover)一样,在第一次收到主教帮她申请的助学金之后,她想:

我的银行账户里有一千美元。光是想想就觉得奇怪,更别提说出来了。一千美元,额外的,而且是我不迫切需要的。我花了几星期才接受这个事实,这时我才开始体会到金钱的最大优势:考虑金钱以外的事情的能力。

如果把“理财”的时间维度拉长到一辈子,那么“理财”肯定不是为了“赚大钱”而理,学习“理财”最终就是为了不用“理财”。这点跟“也谈钱”的“FIRE”,有知有行的“睡得着”是类似的。

同时,对于年轻人来说,也不要过分关注“金融类资产”,人的时间精力有限,投资自己的“非金融类资产”,比如你的职业技能,兴趣爱好,拓展社交,陪伴家人,这些“非金融类资产”往往会带来无法预想的收获。而且,一个人好好努力赚钱,积累本金,要比不分昼夜盯盘,指望“股运”降临靠谱得多了。

台湾的Winnie写了一本书《不上班也有钱》,讲述她和丈夫老J两人,如何从普普通通甚至毫无经验的求职者开始,努力工作,通过极简生活,一步步存钱理财,达到他们两人心目中的“财务自由”,然后开始环游世界。

B站有对年轻的Up主夫妻,他们希望通过工作积累到380万人民币的本金,然后辞职。他们每个月都在B站发布他们的理财和收支状况。

我想起以前考驾照的时候,不仅教练态度很差,教的都是死记硬背的东西,没有理论,感觉要考过挺难的。后来我给自己一个心理暗示:路上这么多人开车开得好好的呢,如果大家都行,我肯定也行!

这两天我看到知乎和App Store Today都贴出来“年轻人攒钱”的话题,感觉现在的年轻人真的太棒了,这么早就有理财意识。希望各位读者朋友都能顺利理财,把宝贵的时间精力用在自己真正热爱的事情上。

参考资料

The post 个人理财实践02: 投资是一件长期的事 first appeared on 枫言枫语.

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง