企业在做模式转变时,时常会遇到以前并未发生的问题,比如在这篇文章里,作者便针对汽车金融数字化和直销转型的背后问题进行了拆解,并给出了他的回答。一起来看看吧,或许会对同样面临转型的你有所启发。

随着直销的推进,汽车零售金融也在跟着变化。直销的话题也有些日子了,很多公司也都做了一轮试水了。在这过程中,每个转型的公司也都意识到,这不单纯是业务流程的转变,服务对象的转变,它的背后藏着很多我们需要解决的问题。

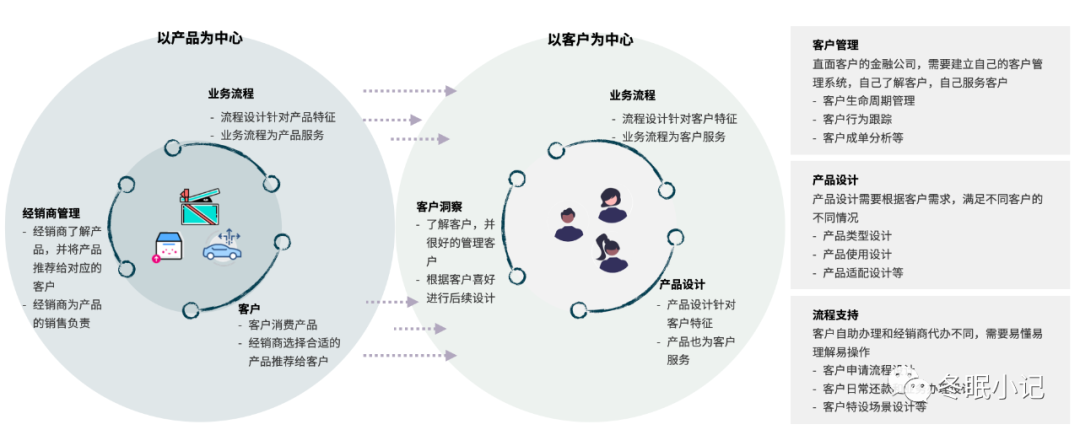

一、以产品为中心过渡到以客户为中心

“以客户为中心”这句话,我们在很多场合都听到过。拆解下来,以客户为中心都要做什么?在这之前,我们先要知道以产品为中心是什么样的。

1. 思维习惯的转变

当我们习惯了以产品为中心的时候,我们会下意识的围绕产品设计业务流程,同时远离客户的现实条件也让金融公司缺少客户的直接反馈。

当转变到以客户为中心的时候,从我们要卖什么,变成了客户需要什么;从如何卖产品,变成了客户如何选择产品;同时我们面向的也不单纯是经验丰富专业的金融产品销售人员,变成了直面我们的客户。

2. 服务对象的转变

在数字化转型或者直销转型之前,汽车金融公司最直接面向的对象是金融产品销售顾问,这些人有着丰富的经验,了解产品,了解策略。

而汽车金融公司需要做的事情,就是帮助他们了解产品和策略。最好的方式是组织培训,宣讲和合理的激励。

但当我们的服务对象从金融产品销售顾问转变成客户的时候,我们首先无法让客户快速了解金融产品,去判断选择。客户的金融流程也无法像金融顾问一样顺滑的完成。同时,背着金融产品售卖KPI的也不再是金融顾问,而是产品本身了。

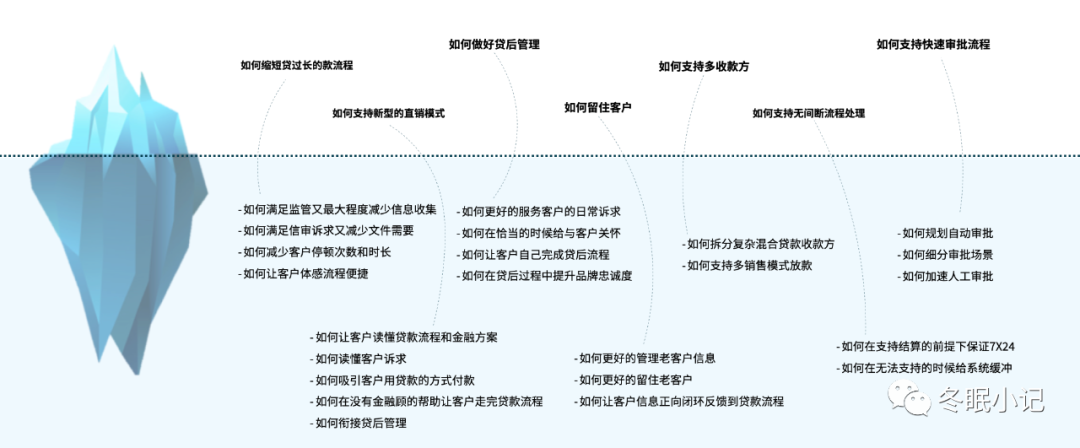

二、数字化转型和直销转型面临的问题

当我们要做模式的转变的时候,一定会遇到一些问题,这些问题的呈现方式有时是直接的,而有些并非如此。因此,当我们说问题的时候,我们需要深入的去聊,问题背后还藏着什么样的事情是需要解决的。

1. 直面的问题

我们会面临很多问题:

1)如何缩短贷款流程

当我们直面客户的时候,多出来的任何一个不必要的步骤,都会成为客户流失点,因此需要尽可能的缩短贷款的流程。

2)如何快速审批

审批流程同样,如何缩短,或者如何让客户觉得短,会减少客户的流失率。

3)直面客户如何支持流程

没有了中间的金融顾问,怎么让客户快速理解流程,了解下一步需要如何做。

4)贷后管理如何做好

数字化的贷后管理,如何更好的满足客户的多样化贷后诉求。

5)没有了经销商如何做留存和促活

当没有的中间的经销商,如何做留存和促活,帮助缩短客户的换车周期,帮助提高客户的忠臣度。

6)没有经销商如何做收款

当没有的经销商,不同部分的贷款款项如何发放。

7)直面客户如何提供无间断服务

当直面客户的时候,为了提供更好的体验,如何在金融结算时间的限制下,更好的提供不间断服务。

2. 问题的拆解和背后真正的问题

当上面的问题都被解决的时候,我们才能说,至少的表现上,我们能够做到数字化转型以及直面客户了。但是我们看到的问题后面其实隐藏着更多或者更细节的问题需要我们的去考虑和解决。

1)如何缩短贷款流程

① 如何满足监管又最大程度减少信息收集,以及如何满足信审诉求又减少文件需要

金融贷款审核天然的就需要收集大量的客户信息,而大量的信息就意味着客户需要自己输入,和多次的上传和提供,而手机端的输入加大了这个收集难度,增大了客户的流失率。

② 如何减少客户停顿次数和时长

我们都希望根据客户不同的基本信息和征信情况,来让客户提供不同的文件,获取不同的审批结果,最大限度的减少优质客户提供的信息量,但这就意味着多次的停顿,多次的结果等待,每一次的停顿和等待都意味着客户的流失。

③ 如何让客户体感流程便捷

等待时长和便捷程度一方面是事实时长,另一方面是体验时长,而体验时长往往给人的印象要比事实时长深刻,因此,客户体感的便捷就变成了减少流失,让客户继续申请的一个重要的问题。

2)如何快速审批

① 如何规划自动审批,以及如何细分审批场景

加速审批效率,我们一定会接住系统自动判断和审批,而自动审批优点明确,缺点也突出,无法处理复杂的场景和多样文件的判别,因此自动审批的场景规划,和审批的场景细分就变的非常重要,同时,也帮助我们筛选出优质的客户,提供最便捷的服务。

② 如何加速人工审批

人工审批是金融申请中不可缺少的环节,帮助我们最大可能性的避免贷前的风险,如何帮助人工快速进行审批,减少可机器替代的工作,辅助人工判断,让人能够最快速度的完成判断,这样可以最大限度的帮助提升我们的审批效率。

3)直面客户如何支持流程

① 如何让客户读懂贷款流程和金融方案,以及在没有金融顾的帮助让客户走完贷款流程

贷款流程相对专业,和日常的购买流程并不相同,因此,没有了金融顾问的指导,如何让客户快速了解贷款流程,并顺利自行完成需要我们去解决,才能在第一步做到,直面客户。

② 如何读懂客户诉求

在没有了金融顾问之后,我们和客户的触点就变成的数字化的方式,如何通过这种方式真正了解客户的诉求,无论是买车也好,贷款也好,只有了解了客户诉求,才能精准的帮助客户完成后续的流程。

③ 如何吸引客户用贷款的方式付款

作为汽车金融公司,没有了销售人员的引导进行金融方式的选择,如何让客户能够更多的选择汽车金融作为付款方式,也是我们需要去解决的问题。

④ 如何衔接贷后管理

当客户自然选择了金融贷款之后,如何做好贷后管理,提供客户服务,业务服务,自然过渡到贷款后的各项事项中。平滑的过渡和自然的推荐及流畅的贷后服务,能帮助我们更好的增加客户粘性,提高客户的满意度。

4)贷后管理如何做好

① 如何更好的服务客户的日常诉求,以及如何让客户自己完成贷后流程

和贷款申请流程相同,我们更期待的是能够让客户自己完成所有的贷后流程,从简单的查看信息,到可以自己完成各项如展期,提前结清,解抵押等过程,最终实现真正的贷后自助。

② 如何在恰当的时候给与客户关怀,以及如何在贷后过程中提升品牌忠诚度

客户关怀,包括广告的投放,适时的推荐,都是在贷后过程中很重要的事情,能帮助我们提高客户粘性,让贷款真正促进客户的复购,同时增加了销售的粘性,同时也让客户在下一次贷款的时候,能想起我们。

5)没有了经销商如何做留存和促活

如何更好的管理老客户信息,以及如何更好的留住老客户,同时如何让客户信息正向闭环反馈到贷款流程:

作为金融公司,客户信息相对敏感,但是我们也可以很好的利用,帮助进行客户关怀,同时我们可以通过客户信息的分析,对客户进行标签化,更好的帮助后续业务的展开。老客户是我们宝贵的资源,充分而合规的利用老客户的信息,能更好的促进客户和我们的双赢

6)没有经销商如何做收款

如何拆分复杂混合贷款收款方,以及如何支持多销售模式放款:

当有经销商站在我们和客户中间时,很多事情我们可以通过经销商来完成,放款这件事情就可以直接放给经销商,再由经销商转给不同的相关方。当没有了经销商之后,我们需要重新去看放款的对象以及对应的方式。以及多方式存在的时候,灵活的管理放款的模式。

7)直面客户如何提供无间断服务

如何在支持结算的前提下保证7X24,以及如何在无法支持的时候给系统缓冲:

金融结算是不可避免的事情,而数字化的toC让我们不得不面对一个问题,就是7X24服务的诉求,我们期待每时每刻最大限度的完成客户诉求,就和我们结算需要的时长有了冲突。一方面,我们需要更好的规划结算时间以及时长,另一方面,需要从技术和体验上,在满足不得不暂停业务的同时让客户流程继续进行下去。

上面罗列的这些问题,都是我们需要去解决的。而每一个问题的解决,都是我们向数字化迈进的一步,这些问题并不是每一家公司都会遇到的,可能有些问题也不准确。而作者更期待的是,抛出的问题能够让大家一起思考。在数字化的过程中,我们往往看到了很多需要解决的问题,而这些问题的背后通常还藏着很多相关的问题需要我们一个一个去解决。

数字化的过程很长,只有真正了解自己的业务,自己的系统现状,自己的未来发展方向和自己的业务模式,才能规划出更适合自己的路径。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง