新智元报道

编辑:Aeneas Lumina

【新智元导读】提交IPO文件、申请美国上市后,Arm已经接到苹果、谷歌、英伟达等大公司的橄榄枝,有望达到520亿美元的估值,成为今年最大IPO。

芯片行业出大事了。

两周前,软银旗下的半导体IP巨头Arm,向美国证券交易委员会提交了IPO文件,正式申请在美上市。

这是广大投资人记忆中最受期待的首次公开募股之一,给市场投下了一枚重磅炸弹。

趁着这股东风,苹果、谷歌、英伟达、英特尔、三星、台积电、AMD和联发科等大公司纷纷伸出橄榄枝,表示有意购买Arm名下高达7.35亿美元的股票。

如果交易成功,Arm有望达到520亿美元的估值,并筹到近50亿美元的现金。

而软银希望,Arm这次可以筹集上百亿美元,最终估值在600亿到700亿美元范畴。

如此一来,Arm上市将成为芯片行业有史以来规模最大的IPO,甚至会成为整个科技史上仅次于2014年安利和Facebook的第三名。

有望成为今年全球最大IPO在申请上市两周之后,Arm正式启动IPO路演。

9月5日,英国芯片架构企业Arm宣布,母公司日本软银集团计划在即将到来的Arm IPO中出售9550万股美国存托凭证(ADS),占Arm所有股份的9.4%,价格区间预计为每ADS 47美元至51美元。

苹果、谷歌、三星、英特尔、AMD、英伟达、联发科、台积电,以及两家芯片电子设计自动化厂商Synopsys和 Cadence都表示,自己愿意成为基石投资人,有兴趣购买最多7.35亿美元的Arm股份。

就在周二,Arm为首次公开募股(IPO)启动了路演,他们需要说服投资者:Arm的估值已经达到了520亿美元。

据称,Arm会见了许多相当有影响力的投资者,包括T Rowe Price和Sands Capital。软银希望以每股47至51美元的价格,筹集高达48.7亿美元的资金。

此外,巴克莱、高盛,摩根大通和瑞穗金融集团是本次发行的主承销商。

Arm透露,拟议的范围将使其估值达到480亿美元至520亿美元。

另外,它还可能会发行一些股票作为员工补偿,这样,在完全稀释的基础上,Arm的估值将高达545亿美元。

上个月,软银从其价值1000亿美元的Vision Fund中收购了该公司尚未持有的25%的股份,与软银上个月收购Arm时的640亿美元估值相比,Arm此次追求的估值有所下降。

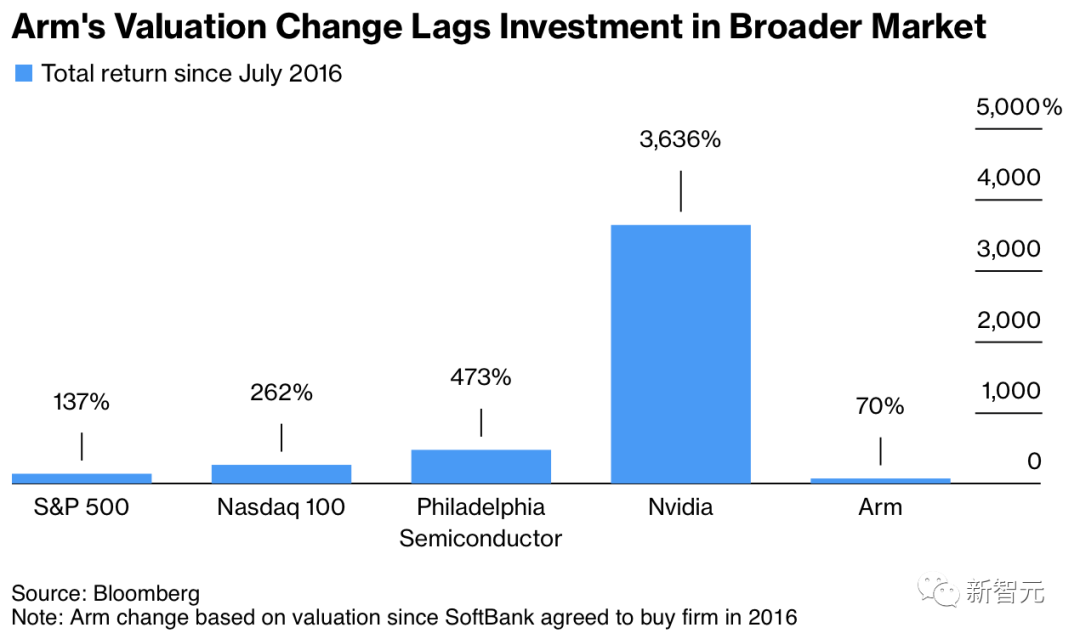

然而,即使是这次更温和的估值要求,软银的这次表现也好于向英伟达出售Arm的400亿美元交易。去年,在反垄断监管机构的反对声中,软银放弃了这项交易。

英国基金经理Abrdn的投资组合经理Jamie Mills O’Brien表示,在他看来,软银在首次公开募股中提出的估值要求「要比当初更容易接受」。

软银表示,在发行结束后,它将拥有Arm 90.6%的普通股,但不会从IPO中获得任何收益。

科技巨头纷纷看好

虽然这些收购最终未必会实现,但这些大科技公司表现出的投资意向,凸显出了Arm的重要性。

Arm的设计,主要用于数据中心服务器、消费设备和工业产品的处理器。

目前,全世界有超过95%的手机以及超过25%的消费性电子产品使用ARM作为处理器。可以说,它独断了整个产业链的上游。

因此,无论是芯片代工厂英特尔、三星和台积电,还是三家价值万亿美元的科技公司,抑或是AMD和联发科技,都有意投资,因为它们都是基于Arm架构进行芯片设计的。

根据Arm的招股书,Cadence Design Systems和Synopsys也表现出投资兴趣,这些软件能为处理器开发提供电子设计自动化软件。

在过去两年中,科技领域的首次公开募股是很少见的,由于高利率,投资者不太愿意押注高风险的快速增长公司。

但Arm是一个例外。

在2016年被软银以320亿美元收购以前,Arm就在伦敦和纽约上市了。在第二季度,它的收入达到了6.75亿美元,实现了1.05亿美元的利润。

2020年,英伟达曾希望以400亿美元的价格,从软银手中收购Arm,但美国和英国的监管机构推迟了这一收购。

2022年,这笔交易被放弃,而这为Arm此次的美国上市铺平了道路。

与此同时,英伟达推出了基于Arm的自研芯片,可以与自家的图形处理单元一起工作。

虽然英伟达未能收购Arm,但联合创始人兼CEO黄仁勋依然在IPO路演中谈论着Arm。

「Arm是一家非凡的公司,世界上每个人都知道我是多么喜欢这家公司、这个平台,包括他们的特许经营权和世界级的管理团队,」老黄在录好的视频中穿着夹克这样说道。

老黄透露,英伟达正在与Arm合作建立一个新的云数据中心生态系统。在过去,在数据中心服务器中占据主导地位的,是英特尔的芯片。

但黄仁勋并不是Arm唯一的外部推动者。

联发科技副董事长兼CEO Rick Tsai在Arm的线上路演中现身说法:

「随着时间的推移,世界上将出现更多借鉴两家公司的产品。」

里程碑意义Arm的上市,是一个里程碑。

可以预计,Arm的上市将提振全球IPO市场,并推动其他初创公司上市。

因为它的成功标志着投资者对科技公司兴趣的回归。

而对为全球99%以上的智能手机提供动力的软银来说,这同样是一个里程碑。因为它一下子拉到了好几家大型科技公司作为投资者。

Arm收入的一大部分来自于客户基于Arm的芯片的平均销售价格,或是每个芯片的固定收取的特许使用费。

随着全球硬件创新放缓、用户持有设备的时间增长,智能手机销量一直在下降。

截止今年3月31日,Arm的销售额降至26.8亿美元。与大多数高增长却亏损的科技公司不同,Arm 是盈利的。

分析师表示,这将大大减轻投资者的担忧。

虽说Arm要从蓬勃发展的人工智能中获益还为时尚早,但这一领域也属于Arm的一个潜在增长领域。

最大的可能性是Arm搭上英伟达的顺风车,因为其芯片必须与节能的CPU相配合。而这恰恰是Arm的专长。

Arm:全世界95%手机都靠它Arm,全称是ARM Holding plc,它是软银集团旗下的半导体设计与软件公司。

总部位于英国剑桥,主要产品是ARM架构处理器以及相关外围组件的电路设计方案。

其产品以知识产权的形式与相应的软体开发工具一起向客户销售。

Arm的前身是1978年成立于剑桥的Acorn电脑,它的产品在英国极为畅销,曾被称为是「英国的苹果电脑」。

在1990年,艾康出现了财务问题,在苹果和VLSI科技的资助下,Arm独立了出来。

1998年,Arm先后在英美上市。而Arm的芯片也畅销全球,2007年Arm的核心芯片总出货量就突破了100亿颗。

在2016年,软银集团以320亿美元的价格收购了Arm。而在六年前,苹果有意用85亿美元收购Arm则被董事会拒绝了。

但享誉全球的ARM架构芯片,是由前身艾康公司研发的,现在则属Arm名下。

Arm公司的主要产品ARM处理器架构不仅性能高、成本低,而且能耗也很省。

因此,它的产品已遍及工业控制、消费类电子产品、通信系统、网络系统。

目前,全世界有超过95%的手机以及超过25%的消费性电子产品使用ARM作为处理器。

参考资料:https://techcrunch.com/2023/09/05/arms-latest-ipo-filing-eyes-potential-52b-valuation/

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง