2022年被公认为医药寒冬,但资本并未放弃对于人工智能辅助药物研发的关注,赛道融资额仍然创下新高。

但寒气传递的2023年,也开始影响AI制药的资金面。

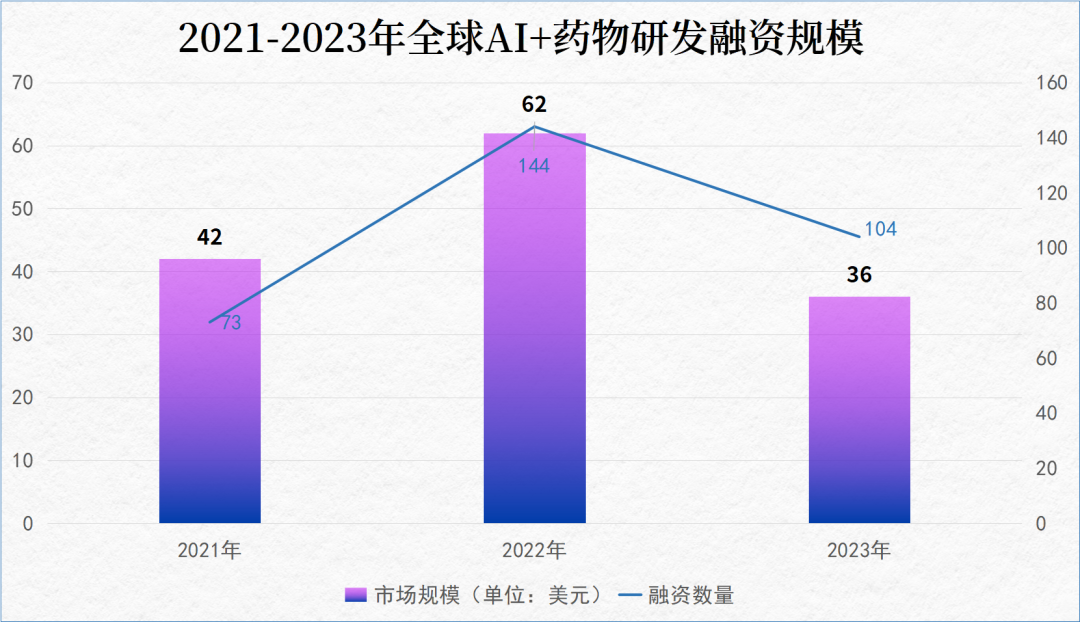

据智药局监测,2023年全球AI+药物研发融资总金额为36亿美元,同比下降超过42%。

通过对2023年全球AI+药物研发融资情况进行汇总分析,本篇文章试图回答一个问题,AI制药的资金都流向了哪儿?资金情况具体有什么变化?

总体概况

总体概况

近3年来,相信不少人已经感受到了AI制药乃至整个生物医药过山车一般的融资环境。

AI制药因为兼具计算和生物制药的属性,在疫情期间被各路跨界资本追捧,但如今生物制药的潮水褪去,坚持投向AI制药的资本所剩无几,不少企业现金流紧张。

据智药局监测,2023年全球AI+药物研发相关融资总事件达104起,总金额为36.01亿美元(约人民币258.4亿元)。

与之相比,2022年全年AI+药物研发相关融资总事件达144起,总金额为62.02亿美元(约人民币426.66亿元),2023年的融资金额下降了42%,甚至低于2021年的融资水平。

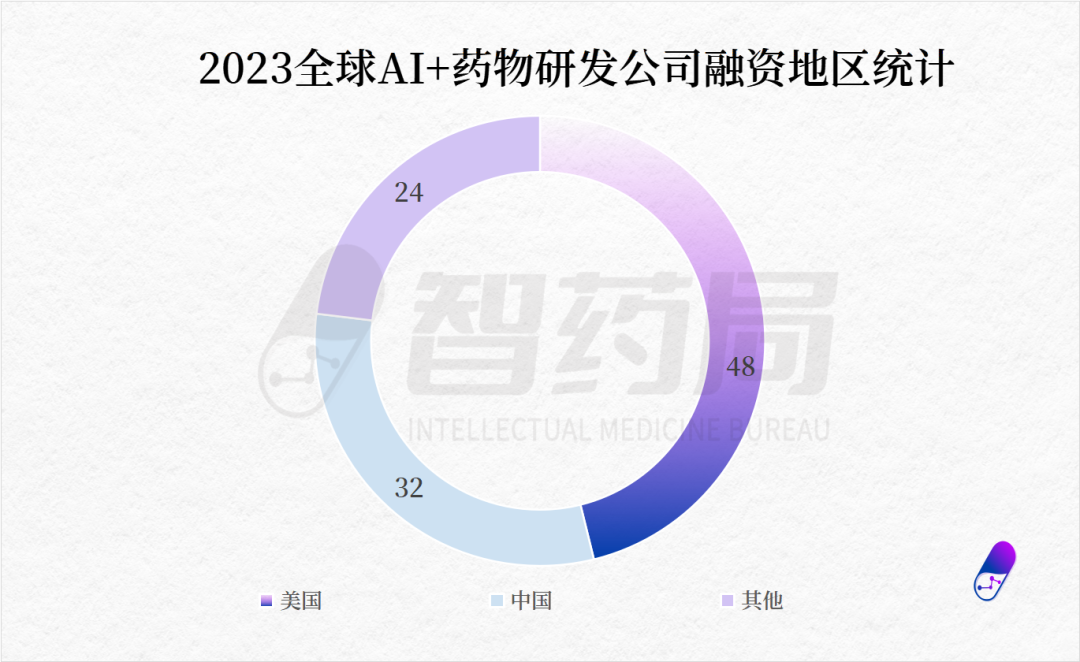

其中美国的AI药物研发融资事件为48起,中国32起,其他国家和地区为24起,投融资活动仍然主要活跃在中国、美国和欧洲(欧洲则集中在英国)。中国的投融资活动则主要集中于珠三角、京津冀以及长三角等医药产业较为发达的地区。

从资金占比来看,美国对于全球AI制药融资资金的吸纳进一步提升,2022年到2023年,占比77%提升了80%。中国保持持平,资金占比从2022年的9%微涨至10%。除中美两地之外的海外其他地区,资金占比则从14%下降至10%。

此外,中国AI制药融资额和融资事件呈现双双下降的趋势,2022年-2023年,中国AI制药融资事件分别为43起和32起,融资金额则从2022的5.8亿美元下降到2023年的3.7亿美元。

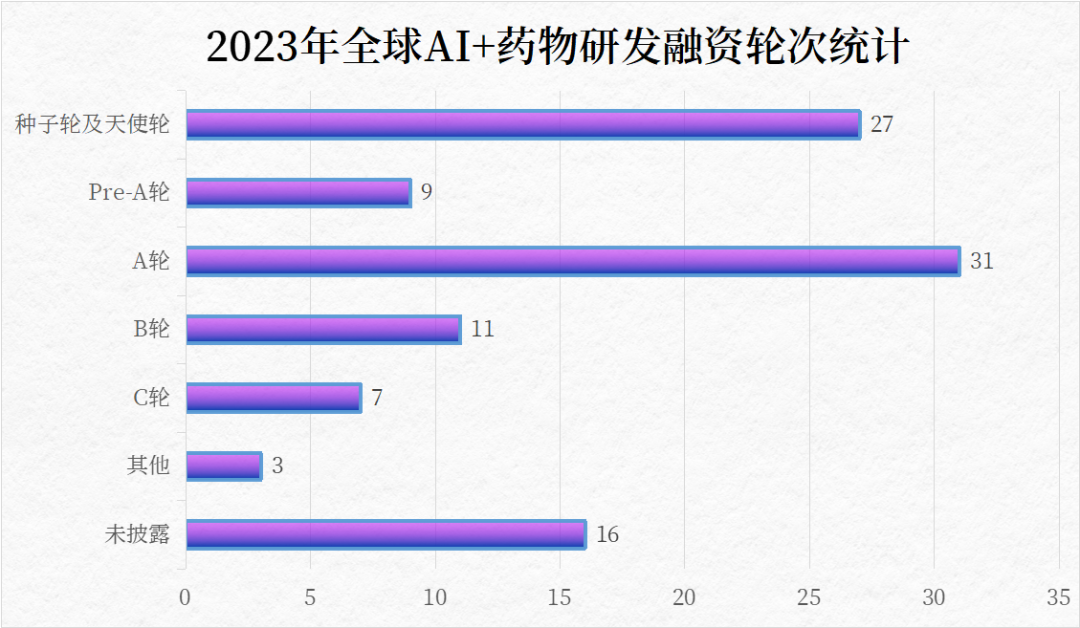

融资轮次分布上,2023年全球AI+制药的融资仍以早期融资为主,A轮融资最多,总计为31笔,Pre-A轮融资为9笔。此外有11家公司融到了B轮,7家公司融到了C轮,16家公司并未披露融资轮次。

同时,国内的AI制药公司的融资情况明显出现断代现象。2023年头部公司晶泰科技和英矽智能走到了D轮,并且分别向港交所递表冲刺IPO,开启了上市退出之路。

但去年国内获得融资的AI制药企业中,除开药物牧场、深势科技已经走到了C轮外,绝大部分都处于天使轮到A+轮阶段,仅有1家公司获得B+轮融资,少有公司走到中后轮次。

寒冬之下,谁拿到了钱?

寒冬之下,谁拿到了钱?

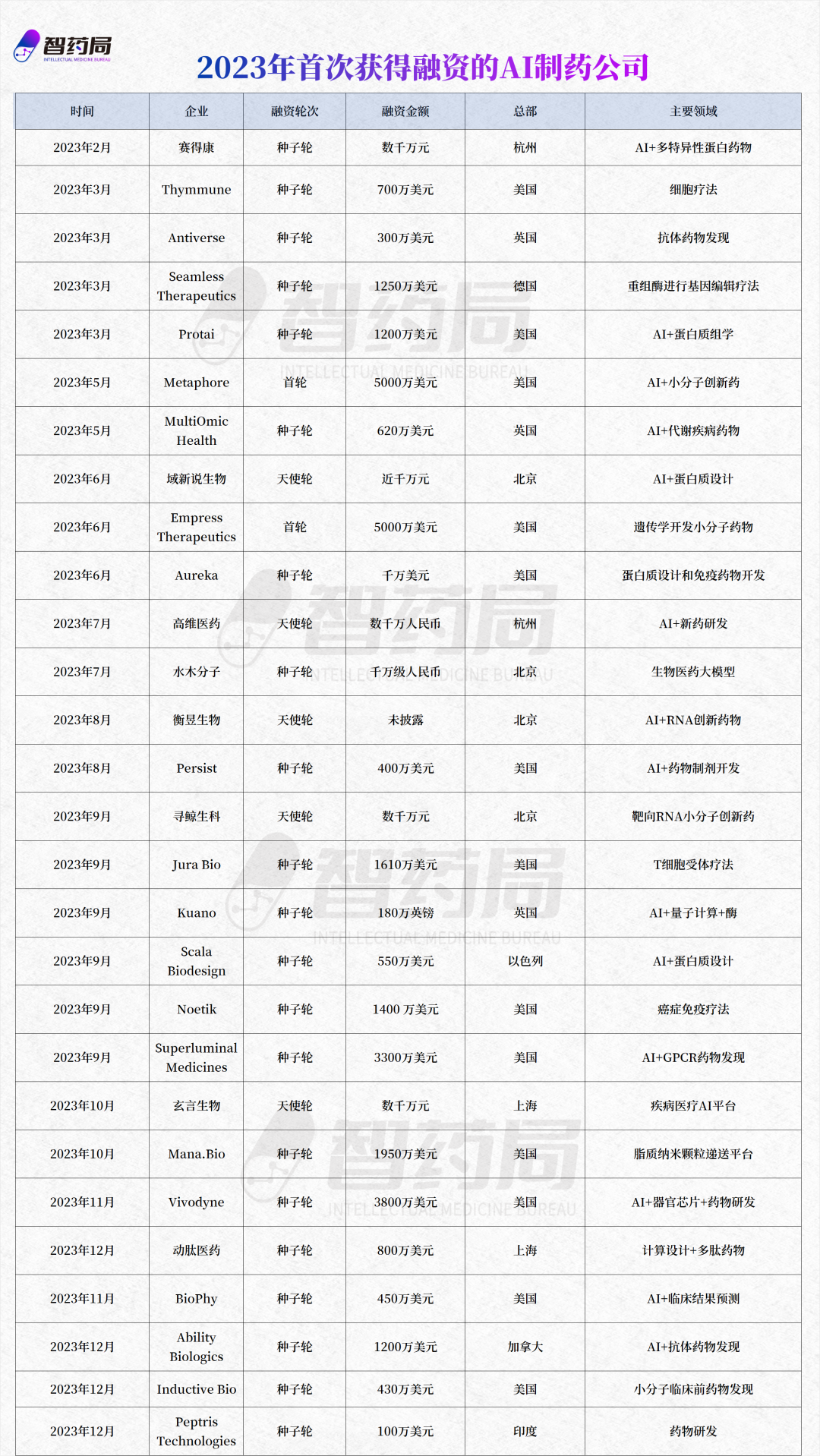

笔者发现,全球2023年AI+药物研发融资中,有28家公司拿下了首轮融资。行业投早、投小趋势仍然非常明显。

这些企业不仅是AI制药中的新兴力量,也代表了投资人对于AI新技术的期待。

“投早期项目主要就是投团队”,可以看到早期投资市场仍然偏向名校背景、行业专家、连续创业者。

其中,薛定谔前高管参与创办的人工智能小分子公司Superluminal Medicines,以及AI+类器官公司Vivodyne拿下最强种子轮,分别拿到3300万美元和3800万美元。

2023年,上市生物科技公司的市值下降了 80%,走到后期轮次的公司估值较2021 年的辉煌时期下降了 30%-70%。

无论是生物医药还是其中的AI制药,投资人更多偏向估值合理的新公司,并且对平台型公司的包容度减少,希望biotech在B轮融资时拥有临床管线。

智药局整理了全球AI制药融资金额TOP10。

拔得头筹的是获得C轮拿下2.73亿美元的Generate: Biomedicines,这家AI+蛋白质疗法公司由Flagship孵化,获得英伟达、安进的押注,也是2023年生物技术领域最大规模的单轮融资。

此外,来自国内的AI for Science公司深势科技获得了超7亿元人民币的支持,投资方包括众源资本、和玉资本、正心谷资本、Evergreen Scitech Delta等,以及多家产业资本。

1.Generate Biomedicines

成立时间:2018年

总部:美国-波士顿

最新融资:2.73亿美元

Generate Biomedicines 是一家领先的AI+蛋白质疗法公司,由顶级风投公司Flagship Pioneering孵化。2023年9月,完成2.73亿美元C轮融资,资金将用于推动其研发管线,这些项目主要集中在三个不同的治疗领域——免疫学、感染性疾病和肿瘤学。

2.Nimbus Therapeutics

成立时间:2009年

总部:美国-旧金山

最新融资:2.1亿美元

Nimbus Therapeutics是一家致力于通过其强大的计算药物发现引擎设计和开发突破性药物的临床阶段公司。公司成立于2009年,由计算化学先驱薛定谔参与创立。

Nimbus的管线由多种选择性小分子化合物组成,这些化合物针对的蛋白质已知是高度流行的人类疾病的基本病理驱动因素,并被证明是药物制造商难以解决的。

3.Genesis Therapeutics

成立时间:2019年

总部:美国-加利福尼亚

最新融资:B轮2亿美元

Genesis成立于2019年,源自斯坦福大学Vijay Pande教授的实验室。公司一直致力于开发其深度学习平台GEMS,它集成了用于属性预测的深度学习模型和分子模拟以及用于分子生成的语言模型。

2023年8月,Genesis宣布完成2亿美元的超额认购B轮融资,这使得该公司自 2019 年成立以来的总资金达到 2.8 亿美元。

2022年5月3日,Genesis Therapeutics 宣布与礼来公司进行战略合作,利用前者的AI平台,以发现针对一系列治疗领域的多达五个目标的新疗法。

4.Seismic Therapeutic

成立时间:2021 年

总部:美国-马赛诸塞州

最新融资:B轮1.21亿美元

Seismic 成立2021年,由 Pandion Therapeutics 的创始人Jo Viney(后被默克收购)创立。

Seismic正在基于其IMAPCT机器学习(ML)平台开发一系列治疗免疫疾病的生物药物。Seismic 的 IMPACT 平台通过将机器学习与结构生物学、蛋白质工程和转化免疫学相结合,实现并行多属性优化,从而加速新型生物制剂的生成。

5.Alltrna

成立时间:2018年

总部:美国-马萨诸塞

最新融资:B轮1.09亿美元

Alltrna成立于2018年,是一家靶向tRNA的新型疗法公司,同样由由风投公司Flagship Pioneering孵化。

Alltrna的平台独特地结合内部专业知识和专有的机器学习工具,以充分利用tRNA序列和修饰组合潜力来治疗疾病,这些序列和修饰是tRNA结构、功能和稳定性的关键。

2023年8月,Alltrna 宣布完成 1.09 亿美元 B 轮融资,这笔资金将加速 Alltrna机器学习驱动平台的建设,以结合 tRNA 序列和修饰,并加速其初步候选药物进入临床。

写在最后

二级市场是一级市场的指挥棒。

在海外绝大多数AI制药概念股受挫的情况下,很难重燃资本对初创公司的热情,也让一二级市场估值的下降几乎同频。

同样,2023年港股近13家生物医药上市公司上市,同比下滑43%。A股科创板更是频频传来上市暂停的消息。

寒冬下,即使明星公司也只好裁员求生,没有例外。

前不久,入选2022年AI制药融资Top10的Dewpoint Therapeutics宣布裁员17%,节省资金用于将药物推进至临床。

智药局也和多家AI制药公司交流发现,尽管各有各的焦虑,但乐观的创始人表示,在逆周期中公司的技术平台的价值也将得到验证。

但事实上,造成当下困境的不止技术平台的验证,还有AI制药平台的商业化闭环问题,包括2020—2021催生了不少商业化过高的项目,也让很多公司面临着紧张的现金流。

情况顺利的时候,人人都能融到钱,只有在逆境中,一切才能见分晓。

—The End—

推荐阅读

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง